「家計簿をつけて生活費を見直したいけど、そもそも書き方がわからない…」

「節約しているはずなのになかなか貯金できない。お金を増やすコツを知りたい!」

日々のやりくりで家庭を支えている主婦(主夫)の方でも「実はうまく活用できない…」と悩んでしまうもの…それが「家計簿」ではないでしょうか?

家計簿はプライベートなモノなので、「みんながどんな家計簿をつけているか知りたいけど、人に聞くのはちょっと…」となかなか相談しづらいですよね。

そこで当サイト(カードローンの巨匠)では、日々のやりくりで家庭を支えている主婦(主夫)の方に向けて「ヨソのおうちの家計簿」を大公開!

今回は”第三弾”と題して、主婦ブロガーのたまよさんにオリジナル家計簿のつけ方を公開してもらいました。

前回までの家計簿企画はこちら

【今回家計簿のつけ方を公開してくれた方】

主婦ブロガーたまよさん。

ブログ:ちょきんブタ

実際に使っている月間の家計簿を公開しながら、項目ごとに丁寧に解説する魅力的なブログを運営しています。

家計簿のつけ方だけでなく、子供の養育費や年金、レジャー費など、リアルな生活・体験から発信されるコンテンツは参考になるものばかりです。

今回はたまよさんから、”飽きっぽくても続けられる・お金が貯まる家計簿をつけるコツや工夫”を余すところなくお伺いしました。

※「⇒〇〇をチェック!」の部分をタップ・クリックすれば、該当箇所に移動します。

【3.”1ヶ月サイクルで回す家計簿”を作るための5ステップ】

口座引き落としで毎月の家計を管理している方必見!

毎月かかる固定費の支払い~翌月の予算の立て方まで解説しています。

【4.毎日・毎月続けられる家計簿をつける2つのコツ】

上手に管理できる家計にするには、積み重ねた家計簿から全体像を把握することが重要!

毎日・毎月コツコツ家計簿をつけ続けるコツを伝授しています。

【6.たまよさんが考える家計簿のあり方】

飽き性でも、忙しくても、ゼッタイ家計簿は続けられる!

たまよさんの考える家計簿のあり方をまとめています。

飽きっぽい性格でもOK!”ズボラにはズボラなりの方法を探す”がターニングポイント

「ちょきんブタ」たまよ家のプロフィール

こんにちは!私、たまよ、と申します。

おおざっぱな性格のずぼら主婦を自覚しています。

家計立て直しのため、家計簿をつけ始めてやっとこさ3年近く…貯金や簡単な投資も少しずつできるようになってきました。

まずは我が家の収入・家庭状況について紹介させてください。

- 結婚10年

- 夫は43歳。転職して約8年、年収は450万円くらい

(ボーナスなし・手取りが平均30万円) - 妻の私が38歳。ほぼフルタイムの派遣社員、年収は240万円くらい

(ボーナスなし・手取りは17万円ほど) - 子ども2人(小学3年生と、保育園年中でどちらも男の子)

- 賃貸アパートに暮らしのにぎやかな4人家族

つい3年くらいまでは車のローンや奨学金の返済などで100万円以上の借金があり、貯金どころではない家計状況。

その月その月をなんとかやり過ごすというサイクルでした。

夫婦そろってこんなにもめいっぱい働いているのに、子供の将来かかる教育費や、自分たちの老後も不安しかない日々。

「なんで我が家はこんなに貯金ができないのだろう?」と思ってはいたけど、「でもお金がかかる時期だからしょうがない」と考えていました。

今思えば、子供が小さいうちはよっぽどお金がかからない時期なんですがね…。

「もしかして、すごくやばいんじゃないか」と思い、一念発起。

何度も何度も今まで挫折していた「家計簿」を始めました。

家計簿ジプシー ~今の家計簿にたどり着くまで~

飽きっぽい性格だし、下手に完璧主義だったもので、家計簿ってなかなか続けられなかったんですよね。

なんで続けられないのかなー、と考えてみました。

まず子育て中の共働きってめちゃ忙しいし、心に余裕がない!!

毎日5分、10分の隙間時間を”家計簿付けに費やすような気分”になかなかなれなかったんです。

毎日付けられないから途中でレシートはパンパンに溜まり、使途不明金も多く、思い出せず、わからなくなってしまって…結果挫折、というパターンが多かった。

ちょっとでも辻褄が合わなくなると、「どうしてだろう?」って気になって、考えるけどやっぱり計算が合わなくて、イヤになっちゃう。

その割には、節目節目に書店で家計簿コーナーを見ると欲しくなるタイプ…。

そもそも私は今までなぜか【家計簿は家で書くもの】だと思っていたから、サイズもA4くらいの分厚いしっかりとしたものを買うことが多くて。

でも、書き込む欄が多いとその分時間も取られる。

「だから家計簿つける時間ってそんなにないんだってば…」と悪循環だったんです。

そこで、収支の辻褄をしっかりと合わす!って考えをまず捨てたほうがいいと思いました。

今までのどんぶり勘定を考えたら「収支がだいたいわかるだけでも十分すぎる。完璧になれないのに、完璧は目指さない方がいいんだな」と気付いて。

ズボラにはズボラなりのやり方を探さないと。

まずは現状把握することだけでも続けようと思い、その時見つけた家計簿付きの手帳を買う事にしました。

A6サイズでいつでも持ち歩きしやすい。家計簿の書く欄が割とシンプルになっていた。

「そっか。これなら仕事のデスクにも持って行けるし、隙間時間に書き込みできるのでは…」

と思ってやり始めたらすごく生活スタイルにマッチしていたのか、途中でやめることなくこの手帳を使うのも3回目のリピートに入った2018年。

そんな家計簿付き手帳で、毎日の支出も記録しつつ、毎月の家計簿をブログでたまに公開しています。

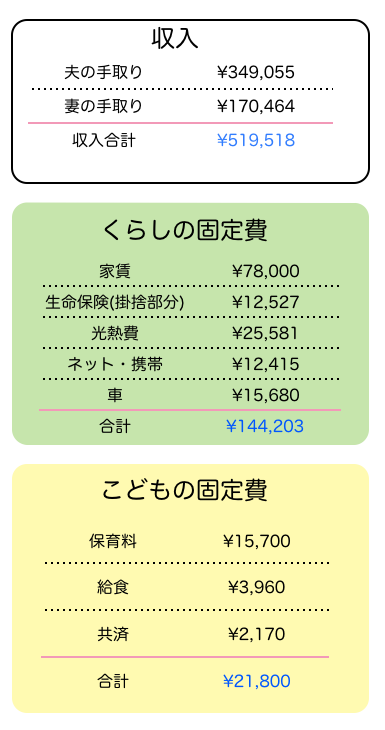

たまよ家の2018年8月の家計簿大公開!実際の家計簿からつけるポイントを探る

今回は2018年8月の家計簿を公開しています。

夏休みである8月は旅行にも行ったので、”支出が多め”という結果になりました。

※キャンプやレジャーの積立費も支出として計算しています。

ここからは、

- くらしの固定費

- こどもの固定費

- やりくり費・積立

の各項目ごとに支出について詳しく分析していきます。

【くらしの固定費】毎月コンスタントにかかる生活費はできるだけ下げる

「くらしの固定費」としているのは、我が家が生活する上で最低限欠かせないであろう項目の固定費のこと。

家賃以外の毎月コンスタントにかかる固定費(光熱費など)は全て1つのクレジットカードで、毎月27日に支払いをまとめているため管理が楽チンです。

月に1回、明細を見ながら手帳に書き写すだけで、「くらしの固定費」が把握できるのもポイントになっています。

中でも比較的スグに節約できたのが、

- 電気代

- 携帯代

- 住居費用

でした。

電気代は”電力自由化”を利用して手間なしで節約

上の表では、7/27引き落とし分を8月分の家計としてまとめています。

【8月家計簿の光熱費内訳】

- 電気代・・・6,870円

- プロパンガス・・・7,486円

- 水道(2ヶ月分)・・・11,225円

光熱費の節約は個人的に苦手です。

ただ電気代だけは”電力自由化“でエネオスでんきに変えて、年間1〜2万円程安くなりました。

こういう、手間がかからない節約は好きです。

通信代は”格安SIM”のおかげでネットも通話も通年安い

スマホはdocomoやソフトバンク、auでなど大手キャリアではなく、格安SIMを使っています。

我が家はSIMフリーのスマホを買い、IIJmio(アイアイジェイミオ)の格安SIMをビックカメラで契約をしました。

大手通信会社の電波を使えるので使い勝手に問題はなく、毎月の料金は安いです。

【8月家計簿の通信代内訳】

- 夫・・・3,080円

- 私・・・3,306円

- 長男キッズケータイ(docomo)・・・2,401円

- 家の固定ネット回線・・・3,628円

格安SIMは基本料も安く、通年おトクなので家計の味方だと思います。

スマホ通信代は夫婦で6,000円くらい。通話が多いので、10分通話定額のオプションも入っています。

小学生の子供にはキッズケータイを持たせています。

最近は使う頻度も多く、通話料もかかってしまうのですが、安心料だと思っています…。

またこの8月は、妻の私だけ「LINEモバイル」に乗り換えました!

LINE、Twitter、インスタグラム、FacebookなどのSNSの通信は使い放題に。

ちなみに乗り換え前に使っていたIIJmio(アイアイジェイミオ)は、最低利用期間の12ヶ月間以上使えばそれ以降の解約は違約金なし!

自分の好きなタイミングで、会社の乗り換えが気兼ねなくできるので良心的ですよね。

8月に乗り換えたばかりなので今回の家計簿には影響していませんが、夏以降もたくさんキャンペーンをしているようなので、格安SIMを検討中の方は「LINEモバイル」も要チェックです。

住居費(家賃)の節約は効果が大きい◎

住まいは2DKの賃貸アパート、家賃は駐車場込み78,000円。

実は一番固定費が下げられたのは、”家の引っ越し”でした。

もともと子供のいなかったときに共働きで借りていた家は家賃10万円。

それを2人目が生まれた頃から私が思うように働けず、収入も減ってしまったので今の物件へ住み替えました。

同じ賃貸でも年間で26万4,000円の節約になりました。

住み替えてからもう5年くらい住んでいるので、累計130万円以上の節約ができたことになります。

賃貸だったら「自分の住んでいる家の家賃が本当に身の丈に合っているかどうか」を一度立ち返るってみるのもいいかもしれません。住めば都です。

【こどもの固定費】今は子どもにかかるお金を必要最低限にキープ

「子供にかかる固定費」は、今のところは必要最低限です。

たとえば現在、子供に習い事はさせていません。

「いずれ本気で何かやりたい!と本人が思うようになるまで、習い事はいらないのかな」というのが今の我が家の考えです。

(以前無理に通わせていたが、本人にやる気がなく身につかなかったことで学んだ)

子供へのケガや入院に備える保険は「共済」のみ。

「お友達同士で遊んでいてモノを壊してしまった」など万が一の自体にそなえて、1世帯140円で付帯ができる個人賠償責任保険は必須だと個人的には思います。

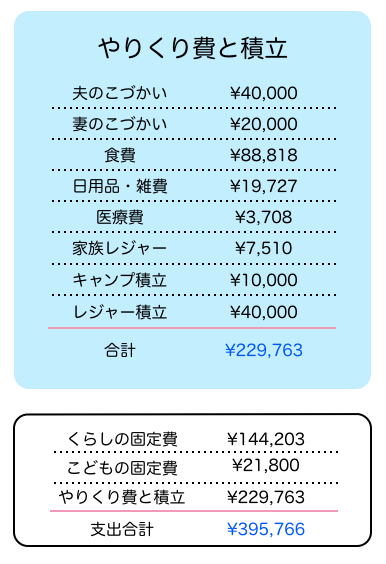

【やりくり費・積立】現金の整理はやっぱり「袋分け」がベスト

「やりくり費」とは日々のお買い物で使うお金、特に現金のことを指します。

現金で使うやりくり費は予算立てし、袋分けするのがポイントです。

最近はインスタグラムで人気の「無印良品」のパスポートケースを使って、現金を袋分けをしています。

現金やりくり費はの分け方は、

- 食費6万円

- 雑費2万円

- レジャー費2万円

- 医療費1万円

の合計11万円。

そこに夫婦のお小遣い6万円が加わります。

最近挑戦しているダイエットで食材に肉が多くなったり、原材料も気にしながら買い物したりと、以前よりも食費が上昇傾向。

医療費も1万円かからないことがほとんどですが、万が一食費や雑費で足りなくなったときには余っているところから使ってOKです。

このように、最終的に支出トータルが予算合計内におさまればいいと思っています。

最初から「生活費11万円」と決めるとすぐに尽きてしまうのですが、分けることで「今どれくらい使っているのか?」が意識しやすいです。

予算内で収まらない月もあり、その都度振り返りはしますが、予算目標があるおかげでさほどのオーバーはありません。

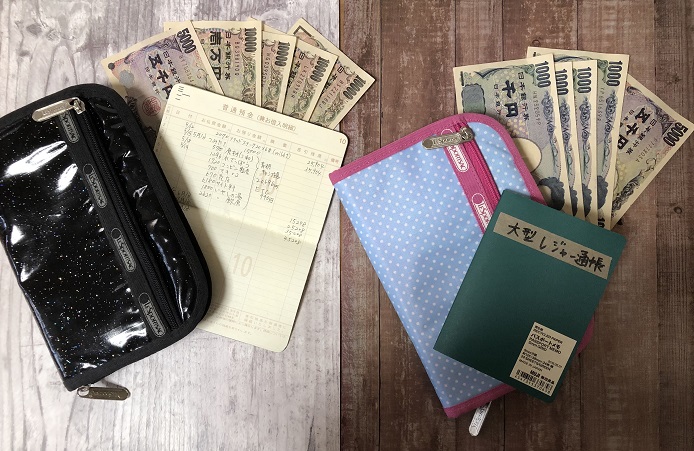

キャンプ用と大型レジャー用の専用財布でイベントも快適

現金やりくり費の他に、

- キャンプ代積立

- 旅行や遊園地などまとまったお金がかかるレジャー代積立

があります。

我が家にはボーナスがないため、大きな出費には積立をすることで対策をしています。

我が家はここ数年、キャンプが趣味。夫もキャンプだけはとても積極的。

でもキャンプって結構お金かかるので、行く月も行かない月も1万円ずつ積立をしています。

ちなみにキャンプに1回行ってかかるお金は2万円くらい。

道具などを買い足しや買い換えたりもしながら、年に3~4回くらいは行ける計算です。

大型レジャーは、夏休みに家族で旅行に行きました。

その分の積立が間に合わず4万円一気に財布に移しましたが、それでもそれまでに貯まっている部分もあったので問題なし。

このように、積立をすることによって「キャンプやレジャーに行った月だけ大きな支出が出る」ことなく、家計を調整できるようになっています。

またキャンプやレジャーの専用財布を作ることで、「どれくらいお金を使ったのか」が振り返りやすいのもメリット。

遊ぶときはお金を惜しまない!というメリハリをつけられ、「使い切ってもいいから、この財布の中の範囲で自由に遊ぼう!」と広い心で家族とのイベントを楽しむことができます。

こんなにお金使っちゃってもったいない!とついつい「ケチ根性」が出やすい人にはおすすめです。楽しむ時には、楽しみましょう!

1ヶ月サイクルで先に貯金も支払いもすべて済ませる!予算計画の上手な立て方

我が家の家計簿は、毎月1日から月末までを1か月のサイクルにしています。

ここでポイントになるのは、「給料日」と「クレジットカードの引き落とし」です。

給料日は、夫婦ともに毎月15日。

また15日頃は、月末支払うクレジットカード引き落とし金額も確定する時期でもあるので、

- 月末までに支払いと先取り貯金を完了させる

- 残った金額をもとに翌月のやりくり費の計画を立てる

の2つを15日の給料日~月末までの時間があるときに行い、月初1日にスタートを切れるようにする必要があります。

翌月の予算を決めるためにするべき具体的なステップは以下の通り。

【翌月の予算決めまでに済ませる5つのステップ】

- クレカ引き落としがいくらかかるか、確認して手帳に書き込み

- クレカ以外の引き落としも確認して、固定費の引き落とし専用口座に過不足を入金

- 家賃の振込みと一緒に、22,000円を特別費用(※)として積立

- 現金やりくり費、積立を月初までに用意

- 残った金額は貯金口座に入れる分はいれる

(妻の個人口座にも少し予備として残しておく。子供の通帳にも少し積立をいれておく)

※車の車検費や、

つまり「先月の固定費を支払ってから、翌月のやりくり費を決める」という流れになります。

また先に貯金をした後に翌月の予算を決めるので、安定した貯金額を積み立てられる「将来的にお金の溜まりやすい仕組み」になっているというわけです。

収支の小さなズレは気にしなくてOK!家計簿をつけ続けるコツ

「飽きっぽいから…」「忙しいから…」と断念していた方も、以下のコツをマスターすればラクに家計簿をつけられるようになります。

- 毎日つける家計簿の項目は必要最低限だけにする

- 収支のズレを気にせず、収入と支出、積立、貯金額をしっかり書くことだけを意識する

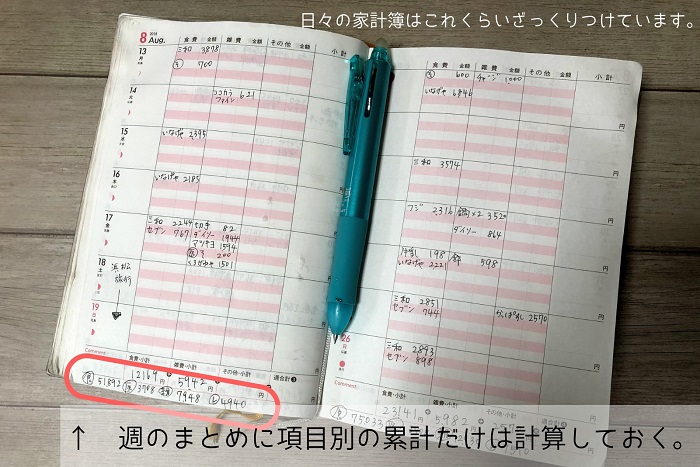

① 毎日つける項目はレシート記載の必要最低限だけでOK

家計簿をつけ続けるには「とにかく書く項目を少なくする」ことが大前提。

月に1度、固定費などの引き落としを書き込む以外は、毎日つける家計簿は必要最低限だけでOKです。

私はざっくり

- 食費

- 医療費

- 雑費

- レジャー費

をレシートに載っている支払い金額で書くだけにしています。

② 「収支をがんばって計算しない」のも重要!

「収支が合わない」というのは気にしたらキリがないので、よっぽどのズレを感じなければ細かく計算する必要はありません。

収入と支出をそれぞれ書き込み、積立し、貯金額を記録すればじゅうぶんなので、家計簿はそれくらいゆるい方が続きます。

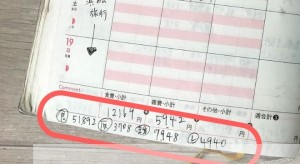

ただし1週間の終わりに項目ごとに「その週の累計」だけは計算しておきましょう。

■赤枠内ページ拡大

(※タップ・クリックで拡大します)

また、お小遣いから出したものの内訳は家計簿への記入なしでOKです。

お小遣いは”本当に自由なお金”として楽しんでいます。

夫はコンビニでタバコや子どもたちのおやつを買ったり、飲み会に行ったりしています。

私はたまに友達とランチに行ったり、文房具や雑貨、本を買ったりしてお小遣いを使っています。

飲み会はたまにしか行かないし、タバコ・酒をしないとそんなにお金は減らないもんですね。

ちなみに私のお小遣い金額は、以前の1万円から2万円に増やしてみましたが、心に余裕ができました。

生活費が足りないときは、お小遣いから補填することもありますが…(^_^;)

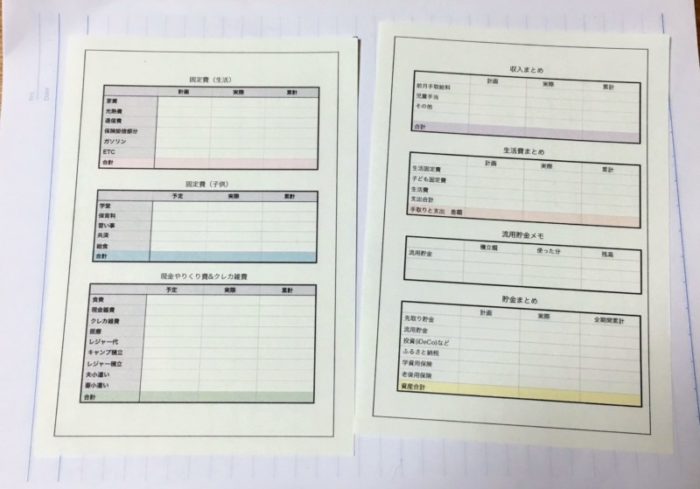

「月集計シート」を利用して貯金のモチベーションをあげるのもベター

家計の全体像が把握しやすいように「月集計シート」を作り、手帳に貼りつけるようにしています。

毎月の収支はもちろんですが、この月集計シートでは”「貯金額」をひと目で把握して日々のモチベーションを保つ”のが狙い。

特に確定拠出年金(iDeCo※)を始めて通帳で確認できる貯金額がどんどん減ってしまう…ということで、下記のように貯金用の口座残高以外からも貯金額を可視化しています。

- 固定支出に含める掛け捨て分以外の、元本以上に戻ってくる見込みの保険料の部分は掛けた金額をそのまま貯金額として書き込む

- 確定拠出年金(iDeCo)も、月末の評価額だけを確認して書き込む

- 学資用の保険料も掛けた保険料の総額を書き込む

- 車検やアパートの更新費用など特別費に備えた分も、残高は貯金額へ書き込む

- 現金の貯金額も書き込む

※60歳以降に年金または一時金として受け取れる、個人の積立年金制度のこと。詳しくは後述しています。

【家計簿+a】”将来のお金を自動的に貯める仕組み作り”で貯金を増やす

家計簿を利用して日々の暮らしをやりくりするのが基本ですが、「将来のお金を貯金する」のも重要です。

もともとズボラで節約も苦手な我が家です。正直、貯金も得意では決してありません。

しかし、子供は大きくなったら受験費用だったり、入学金だったり、部活動や塾や習いごとの費用がかかってくることでしょう。

そして、平均寿命はどんどん伸びていて、きっと長生きするでしょうから、自分が思うよりも老後の期間はとても長いかもしれません。

子供にかかる教育費も老後の生活も、生きている限り必ず訪れるものと意識しています。

あとで後悔しないように、最低限のお金は貯めたい。

我が家の場合は、強制的に口座から引き落としがかかった方が確実に貯金できるタイプです。

ここからは将来の暮らしに必要な貯金について、以下2つをテーマに紹介していきます。

【こどものための貯金】児童手当を有効活用するなら学資保険がおすすめ

教育費として、少しでもお金を貯めておきたい。

そんな思いから、主に児童手当(2人合わせて年間24万円)をすべて学資用の保険の支払いに充てています。

子供が生まれて「せめて学資保険だけでもちゃんとしないと」と思っていたので、貯金リテラシーの低い家庭こそ【学資保険】はいい選択だと思います。

学資資金用に選んだ保険は一般的な学資年金型ではなく、「低解約返戻金型終身保険」です。

夫が死んだ場合は定額の死亡保険金がおり、なおかつ払込満了後の解約の場合は解約返戻金が払込保険料を上回ります。

(ただ最近は学資年金も終身保険も戻り率は大変低く、むしろマイナスになる時代なので、選択は慎重にしてください!)

家計がうまくいっていない時でも、児童手当を強制的・有効的に貯めることができていました。

毎月の積立だけでなく、年に1回保険料の支払いもあるので、児童手当で足りない分だけは貯金を崩して払っています。

ちなみに18歳くらいで受け取れる金額としては、兄弟1人当たり230万円程度。

子どもが大きく育った先輩ママからは「それじゃあ全然足りないよ!」と言われそうですが、とりあえず「頑張らずに貯められる分」として積立ています。

【老後のための貯金】”今も老後もリターンのあるもの”を選ぶ

毎日の家計のやりくりだけでなく、老後に備えて貯金のできる家計にしていくのも大切。

我が家では

- 確定拠出年金(iDeCo)

- 東京海上あんしん生命

を有効活用して、老後の資金をコツコツと貯めています。

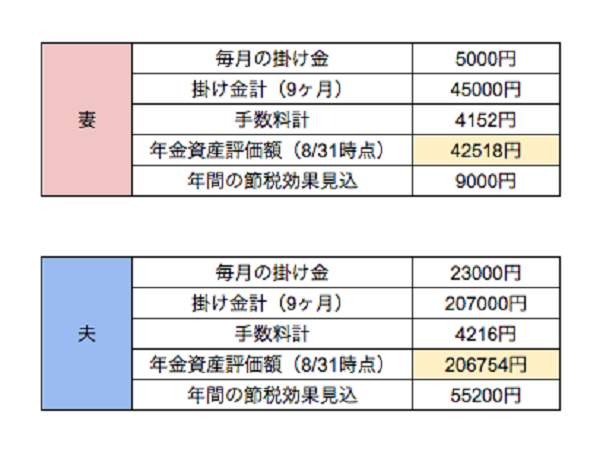

確定拠出年金(iDeCo)でラクラク”ほったらかし投資運用”

老後の蓄えのためにしていることのひとつは「確定拠出年金(iDeCo)」です。

確定拠出年金(iDeCo)は、掛け金よりも多いリターンを期待する投資もできれば、元本割れしない貯蓄にすることもできる優れモノ。

【節税効果が高い】【投資の運用益に対して、税金がかからない】等のメリットがあります。

「公的年金が期待できないから、老後のお金は自分自身でなんとかしてね」という国のメッセージと思いました。

現在、夫婦合わせて2万8,000円ずつ毎月引き落としで積立てています。

投資にはど素人の私でも節税効果が高く、概算でも夫婦でおよそ6万円以上の税金が減る計算。

また掛け金は途中で変更することもできますが、60歳までは一切引き出せないので自動的に貯金できる仕組みになっています。

家計簿をつけるときは毎月月末に評価額を確認するだけでOKです。

2017年の年末からゆるく始めた我が家の確定拠出年金(iDeCo)、8月31日時点での”ほったらかし運用”の結果はこんな感じでした。

↑我が家は楽天証券です!

夏前は、運用益がずっとマイナスだったのですが、ここにきて急に盛り返してきたようです。

今まで投資なんて難しくてできないと思い込んでいたものの、なんとか始めてみれば「1年近くほったらかしにしていても増えてくるもんなんだ!」とわかって今後も期待が高まります。

もう1年続けたらどんな結果になっているかな、と密かな楽しみです。

医療保険とがん保険は”健康に生きていれば戻ってくるもの”がベスト

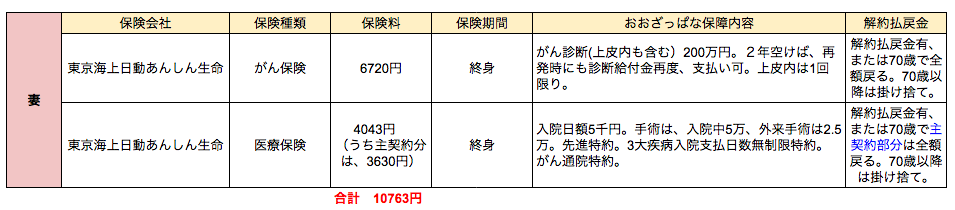

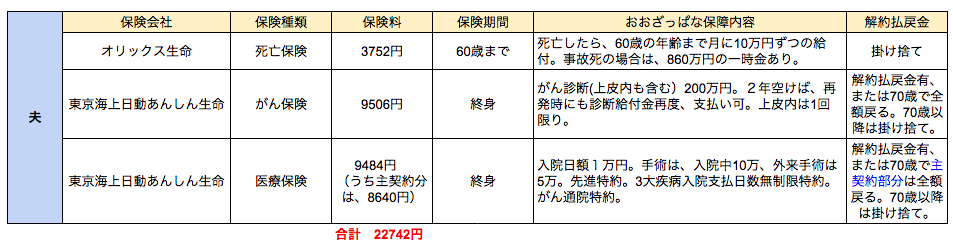

医療保険・がん保険の是非が問われる中で、我が家は夫婦ともに「東京海上あんしん生命」のリターンに入っています。

保証内容はシンプルに「払った保険料がそのまま戻ってくる」というタイプのもので、途中で給付金を受け取った場合でも支払われた分を引かれた分が戻ってきます。

(※タップ・クリックで拡大します)

最近の医療保険・がん保険は、「掛け捨てで保険料を安く抑える」というのが一般的です。

大病しなければ給付金は掛けた金額より戻ってくる確率は少ないし、途中で見直しして解約すればそれまで掛けてきた保険料は一切戻ってきません。

その分掛け金を貯金に回した方が…という考え方も納得だけど、かといって大病しないとも限らない。我が家の貯蓄状況だと、半年以上無収入で耐えられるほどの体力もない。

そして夫がしきりに「保険は掛けてないときに、病気や事故が起こる」と心配そうな顔して言うので、お守りとしても我が家に保険は必要です。

というわけで、

- 万が一途中で解約しても、掛け金の半分くらいは戻ってくる

- 70歳まで続けた場合、掛けた保険料から給付金を引いた分が全額「健康還付金」として受け取れる

(その後は同じ掛け金で、掛け捨て継続も可能)

と貯金のような性質もあって面白いなと思い、「東京海上あんしん生命」を選びました。

もし運良く給付を受けるような事がなく70歳を過ぎれば、夫は満額で630万円くらい、私は430万円くらい戻ってきます。

投資と違い掛けた金額より増えるわけでもなく、税金もかからないので、”後から戻ってくる分”として払っている保険料を貯金とみなしています。

とはいえ、保険なので「生命保険料控除での節税」も使えるのがうれしいですね。

家計簿はとにかく続けることが大事!全体の家計を把握して将来の貯金もこなそう

家計簿の付け方に正解はなくて、基本的には「家計を預かる人」と「その家族だけ」がわかれば十分。

「収支が合わない…」と完璧につける必要なく、自分が続けやすいシンプルな形で気軽に取り組めるといいですね!

そして2019年には自分のテンションが上がりそうな家計簿が他にないか、また探すつもりです。

家計簿付け、無理なく楽しんで行けたらいいのかな、と思います。

我が家の家計簿が何か参考になることがあればうれしいです。

家計簿は完璧よりも毎日、毎月続けていくことが最優先

「飽きっぽくて続かない…」「家計簿をつけている時間がもったいない」という方にこそ試してほしいたまよさんの家計簿。

毎月かかる固定費・積立は月1回の口座落としなので、翌月のやりくり費に注目するだけでカンタンに予算立てができます。

日々の予算もお財布を分けるだけの”ザックリ感”で、ストレスなくお金の管理ができるのが魅力的です。

また家計簿のつけ方でなく、実際に格安SIMを使ってみたり、医療保険を工夫してみたり、様々な方法を試して「将来的に貯金もできる家計体制」を築けるのもうれしいですね。

完璧な家計簿を目指すよりも、シンプルなつけ方で毎日・毎月続けることを意識して、「ムリせず貯金できる家計」を目指していきましょう。

前回までの家計簿企画はこちら