カードローンの金利マニュアル完全版!どこよりも詳しくてタメになる!

金利はカードローンを選ぶ上で欠かせない要素。

どのくらいの金利のカードローンを選ぶかどうかで、あなたが「いくら返済しないといけないのか」が決まります。

カードローン金利の基本から各社カードローンの金利比較まで、金利や利息にまつわることを余すことなくお伝えしていきます!

カードローンの金利にまつわること、すべてお話します。

【金利でカードローンを選ぶ】

シンプルに「金利でカードローンを選ぶならココ!」というカードローンをピックアップしました。

【カードローンの金利徹底比較】

カードローンの金利は限度額によって違ってきます。

50万円単位で区切ってカードローンの金利を徹底比較しました。

あなたが借りたいと思っている金額に応じて、低金利のカードローンを選んでください。

【カードローン金利の基礎知識】

「カードローンの金利って何?」「金利のドコをみてカードローンを選べばいいの?」

カードローン初めての方でもわかるように、カードローン金利の基礎を丁寧に解説しています。

【低金利のカードローンで得する人・損する人】

ぼんやり「低金利=いいカードローン」という風に考えている方が多いでしょう。

しかし低金利のカードローンに申し込むことでかえって損してしまうことも…

「どういう人が低金利のカードローンを利用するべきなのか」について解説しています。

【金利・利息にまつわるコラム】

カードローンを金利で選ぶなら

【J.Score(ジェイスコア)】消費者金融で唯一年15.0%以下の低金利!

| 金利 | 年0.8%※~15.0% |

|---|---|

| 限度額 | 最大1,000万円 |

| スマホ完結 |

※貸付利率(年率)0.8%は、みずほ銀行、ソフトバンクまたはワイモバイル、およびYahoo! JAPANとの情報連携をすべて行った場合に限り適用いたします。

J.Score(ジェイスコア)は年15.0%以下の低金利で借入れ出来る、唯一の消費者金融です。

「AIスコア診断」で人工知能が審査をするので、スマホ一台で借入れ出来ます。

また返済は手数料0円の自動引き落としで、オトクに完済を目指せるのもメリットです。

【みずほ銀行カードローン】安心の日本3大メガバンクから選ぶなら

| 金利 | 年2.0%~14.0%※ |

|---|---|

| 限度額 | 最大800万円 |

| スマホ完結 | |

| コンビニATM |

※住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

安心のメガバンクのカードローンの中で一番金利が低いのはみずほ銀行カードローンです。

同じメガバンクの三菱東京UFJや三井住友銀行と一線を画す低金利。

WEB完結・スマホ完結で申し込めるので、来店なしでカードローンを契約できます。

【住信SBIネット銀行「MR.カードローン」】低金利&高限度額を追い求めるなら

| 金利 | 年0.99%~14.79% |

|---|---|

| 限度額 | 最大1200万円 |

| スマホ完結 | |

| コンビニATM |

住信SBIネット銀行「MR.カードローン」にはプレミアムとスタンダードの2つのコースがあり、審査結果によってコースが決まります。

カードローンで低金利を追求するなら住信SBIネット銀行の「MR.カードローン」がオススメです。

年0.99%(※)~14.79%の低金利なので、利息を抑えたい方に最適。

限度額は最大1200万円なので、ガッツリお金を借りたい場合の利用に向いています。

CMの「カードローンは金利で選ぶ時代」というキャッチフレーズに恥じない低金利カードローンです。

限度額ごとにカードローンの金利を徹底比較!

金利は「3.0%~18.0%」のように表記されてますが、ホームページを詳しく見てみると限度額ごとの金利を教えてくれるカードローンもあります。

結局みなさんが知りたいのは「自分が借りる予定の金額で、どのくらいの金利になるか」ですよね。

そこで限度額ごとのカードローン金利を徹底比較しました。

【比較内容の詳細】

- 「○○%~△△%」のような幅がある場合は「△△%」(最高金利)で比較

- 金利が低い順に10つのカードローンを掲載

【対象カードローン(計23社)】

- 消費者金融(計4社):プロミス、SMBCモビット、アイフル、アコム

- 銀行カードローン(計9社):みずほ銀行、三井住友銀行、りそな銀行、静岡銀行、スルガ銀行、クイックマン(北陸銀行)横浜銀行、千葉銀行、愛媛銀行

- ネット銀行カードローン(計8社):楽天銀行、オリックス銀行、セブン銀行、ソニー銀行、じぶん銀行、住信SBIネット銀行、ジャパンネット銀行、イオン銀行

50万円未満の借り入れで比較

| カードローン名 | 金利 |

|---|---|

| 住信SBIネット銀行カードローン プレミアムコース 住信SBIネット銀行カードローン スタンダードコース |

年7.89% 年14..69% |

| りそな銀行カードローン | 年12.475% |

| イオン銀行カードローン | 年13.8% |

| ソニー銀行カードローン | 年13.8% |

| みずほ銀行カードローン | 年14.0% |

| 三井住友銀行カードローン | 年14.5% |

| 楽天銀行カードローン | 年14.5% |

| 横浜銀行カードローン | 年14.6% |

| 愛媛銀行カードローン | 年14.6% |

50万円以上~100万円未満の借り入れで比較

| カードローン名 | 金利 |

|---|---|

| 住信SBIネット銀行カードローン プレミアムコース 住信SBIネット銀行カードローン スタンダードコース |

年7.89% 年14..69% |

| ソニー銀行カードローン | 年9.8% |

| りそな銀行カードローン | 年12.475% |

| イオン銀行カードローン | 年13.8% |

| みずほ銀行カードローン | 年14.0% |

| 三井住友銀行カードローン | 年14.5% |

| 楽天銀行カードローン | 年14.5% |

| 横浜銀行カードローン | 年14.6% |

| 愛媛銀行カードローン | 年14.6% |

100万円以上~200万円未満の借り入れで比較

| カードローン名 | 金利 |

|---|---|

| 住信SBIネット銀行カードローン プレミアムコース 住信SBIネット銀行カードローン スタンダードコース |

年6.89% 年11..89% |

| イオン銀行カードローン | 年8.8% |

| りそな銀行カードローン | 年9.8% |

| ソニー銀行カードローン | 年9.8% |

| 横浜銀行カードローン | 年11.8% |

| みずほ銀行カードローン | 年12.0% |

| 三井住友銀行カードローン | 年12.0% |

| 千葉銀行カードローン | 年12.0% |

| オリックス銀行カードローン | 年12.8% |

200万円以上~300万円未満の借り入れで比較

| カードローン名 | 金利 |

|---|---|

| 住信SBIネット銀行カードローン プレミアムコース 住信SBIネット銀行カードローン スタンダードコース |

年5.89% 年8..89% |

| ソニー銀行カードローン | 年6.0% |

| りそな銀行カードローン | 年7.0% |

| イオン銀行カードローン | 年7.8% |

| みずほ銀行カードローン | 年9.0% |

| 静岡銀行カードローン | 年9.0% |

| 三井住友銀行カードローン | 年10.0% |

| ジャパンネット銀行カードローン | 年10.0% |

| 千葉銀行カードローン | 年12.0% |

300万円以上~400万円未満の借り入れで比較

| カードローン名 | 金利 |

|---|---|

| イオン銀行カードローン | 年4.8% |

| 住信SBIネット銀行カードローン プレミアムコース | 年4.89% |

| ソニー銀行カードローン | 年5.0% |

| りそな銀行カードローン | 年5.5% |

| 愛媛銀行カードローン | 年5.5% |

| みずほ銀行カードローン | 年7.0% |

| 静岡銀行カードローン | 年7.0% |

| 三井住友銀行カードローン | 年8.0% |

400万円以上~500万円未満の借り入れで比較

| カードローン名 | 金利 |

|---|---|

| ソニー銀行カードローン | 年4.0% |

| 静岡銀行カードローン | 年4.0% |

| 千葉銀行カードローン | 年4.3% |

| 新生銀行カードローンレイク | 年4.5% |

| 住信SBIネット銀行カードローン プレミアムコース | 年4.89% |

| 愛媛銀行カードローン | 年5.0% |

| みずほ銀行カードローン | 年6.0% |

| 三井住友銀行カードローン | 年7.0% |

| オリックス銀行カードローン | 年8.8% |

500万円以上~1000万円の借り入れで比較

※限度額1000万円未満のカードローンはカッコ内に限度額を記載しています。

| カードローン名 | 金利 |

|---|---|

| ソニー銀行カードローン(最大800万円まで) | 年2.5%~3.5% |

| 住信SBIネット銀行カードローン プレミアムコース | 年2.29%~3.89% |

| 愛媛銀行カードローン(最大800万円まで) | 年4.4% |

| りそな銀行カードローン(最大800万円まで) | 年3.5%~4.5% |

| イオン銀行カードローン(最大800万円まで) | 年3.8%~4.8% |

| みずほ銀行カードローン(最大800万円まで) | 年2.0%~5.0% |

| ジャパンネット銀行カードローン | 年2.5%~5.5% |

| 三井住友銀行カードローン(10~800万円) | 年1.5%~6.0% |

| 楽天銀行カードローン(最大800万円まで) | 年4.5%~7.8% |

| SMBCモビット(最大800万円まで) | 年3.0%~18.0% |

カードローンの金利の基礎知識

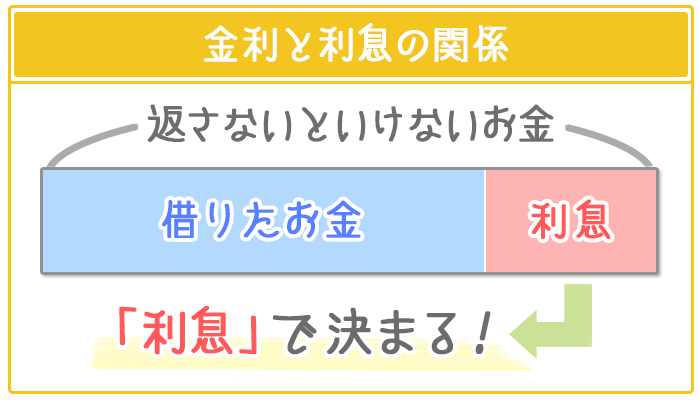

金利と利息の関係

カードローンの金利を語る上で欠かせないのが利息。

セットで使われることが多い言葉なので、どっちがどっちなのか混乱している方もいらっしゃると思います。

まずは金利と利息について整理していきましょう。

- 利息=利子:お金を借りる時のレンタル料

- 金利:レンタル料を決める数字

利息はお金を借りる時のレンタル料

利息はお金を借りる時のレンタル料金だと考えればわかりやすいかもしれません。「TSU○AYA」や「ゲ○」でDVDやCDを借りるとお金がかかるのと同じです。

みなさんは借りたお金にレンタル料を上乗せする形でお金を返していくことになります。

金利は利息を決める数字

カードローン会社は借りたお金の金額に応じて利息を払ってもらうために「元金(借りたお金)の○○%」という形で利息を決めています。

この「○○%」という数字が金利です。金利は利息を決める数字のことになります。

カードローン会社からすれば利益になる利息ですが、みなさんからすれば利息は「できれば払いたくない無駄なお金」ですよね。

金利が低ければ低いほど支払う利息が少なくなるので、「低金利のカードローン=いいカードローン」だと言えます。

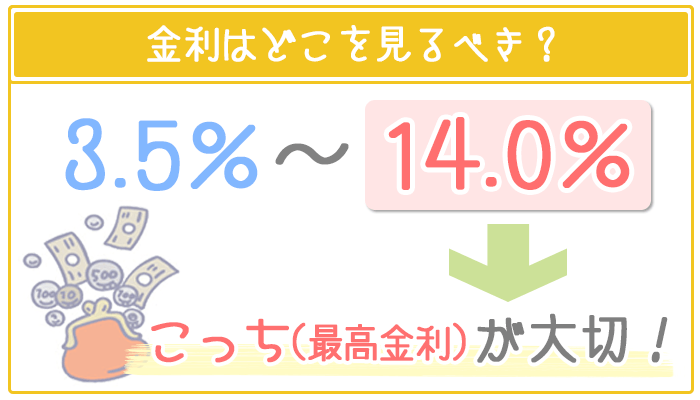

金利はどこを見たらいい?「○○%~○○%」幅があってわからない!

ほとんどのカードローンの金利は「○○%~○○%」のように幅で表記されています。(例えばみずほ銀行カードローンは「年2.0%~年14.0%」)

金利でカードローンを選ぼうにも、何を見て選んでいいのかわからない方が多いのではないでしょうか。

カードローンの金利は最高金利で見るようにしてください。

最高金利とは表記されている金利の中で1番高い金利のこと。

例えばみずほ銀行カードローンのように金利が「年2.0%~14.0%」の場合、見るべきは年14.0%の方です。「年2.0%」の方(最低金利)は無視していただいて構いません。

理由はシンプルに最高金利が「あなたがお金を借りたときに適応される可能性が高い金利」だからです。

初めてカードローンを利用する方は、今までお金を借りた記録が何も残っていません。

カードローン会社は「本当にちゃんと返済してくれる人なのか」がわからないので、とりあえず高めの金利でお金を貸し出すようにしています。

せっかく金利でカードローンを選んでも、最低金利に注目してしまうと「思ってた金利と違う…」ということになりかねません。

最低金利でカードローンを選ぶと失敗する?

- カードローンX:金利3.0%~18.0%

- カードローンY:金利5.0%~15.0%

この2つのカードローンのどちらかに申し込むとします。

Aさんは最低金利を見てカードローンXを、Bさんは最高金利をみてカードローンYに申し込みました。Aさん、Bさんどちらもカードローンの申し込みは初めてです。

実際にカードローンを契約した時の金利はどうなるでしょうか。

- Aさん:金利18.0%で借り入れ

- Bさん:金利15.0%で借り入れ

どちらも金利でカードローンを選んだはずなのに、AさんとBさんの間には3.0%の金利の差が生まれてしまいました。

この例は少し極端かもしれませんが、最低金利でカードローンを選ぶと実際に借りたときに思ってたよりも高い金利になってしまう恐れがあります。

カードローンの金利を比べる時は最高金利だけを見るようにしてください。

金利、実質年利率、年利…何が違うのかわからない

カードローンに限った話で言うと「金利」「実質年利率」「年利」はすべて同じ意味。

カードローン会社が記載されている「○○%」はすべて「1年間お金を借りた場合の利息を決める数字」。

正確にいうと「実質年利率」や「年利」という言葉がピッタリですが、俗語みたいな感じで「金利」という言葉が広まったというわけです。

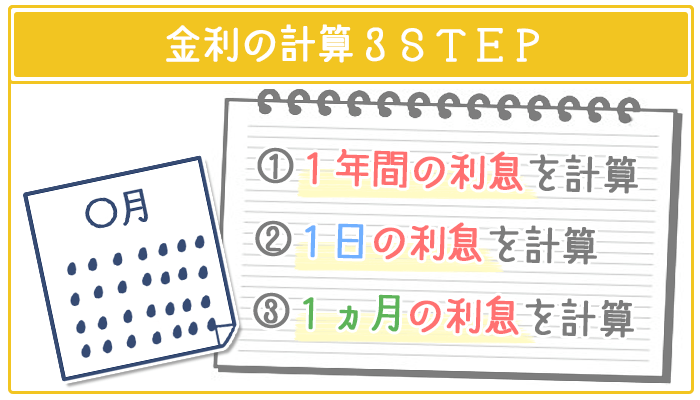

結局利息はいくらになる?金利の計算方法

カードローンの金利が「1年間お金を借りた場合の利息を決める数字」だということは上でもお伝えしました。

しかしみなさんが本当に知りたいのは「1ヵ月で利息をどれくらい払うのか」ですよね。

カードローンの返済は毎月やってくるので、1年間の利息だけわかってもあまり意味がありません。

次の3つの順番に計算すれば1ヵ月分の利息を求めることができます。

- 1年間の利息を計算する

- 1日の利息を計算する

- 1ヵ月の利息を計算する

ここでは「30万円を金利18%で借りた」として1ヵ月の利息を計算する方法を説明していきます。

ステップ①1年間の利息を計算する

1年間の利息はシンプルに「借りたお金(元金)×金利」で計算できます。

この数字は「ちょうど1年(365日)後に30万まるまる返済した時の利息」です。

カードローンでお金を借りると毎月返済していくことになるので「実際に30万円借りた場合の1年間の利息」とは少しズレが生じます。

実際に1年間でどのくらいの利息になるのか知りたい方は、各カードローンのホームページにある返済シミュレーションを使ってみてください。

ステップ②1日でかかる利息を計算する

1年間の利息を「365日」でわってあげれば1日にかかる利息が計算できます。

ステップ③1ヵ月でかかる利息を計算する

ステップ②で求めた1日の利息(約148円)に1ヵ月の日数(30日or31日)をかければ、1ヵ月分の利息が計算できます。

147.945…円(1日の利息)×30(日)=4,438円(1ヵ月の利息)

低金利のカードローンで得する人・損する人

「低金利=いいこと」

もちろんこの考えは間違いではありません。金利が低いカードローンでお金を借りれば、返済の時に支払う利息が少なくなりますからね。

しかし「借り方」や「返し方」次第では低金利のカードローンに申し込んでもそこまで得しないケースもあります。

「本当に低金利のカードローンを選んだ方がいいのはどんな人か」

「低金利のカードローンを選ぶと逆に損してしまうのはどんな人か」

それぞれ簡単にまとめてみました。

低金利のカードローンを選んで本当に得する人

結論から言うと、低金利のカードローンを選んで本当に得するのは、次の3つに当てはまる人です。

- たくさんお金を借りようと思っている人

- 毎月少しづつゆっくり返済したい人

たくさんお金を借りようと思っているほど、金利が低いカードローンを選べば利息を大きく節約できます。

また借りたお金を毎月少しづつ、ゆっくり返そうと考えている方も金利でカードローンを選びましょう。

お金を返しきるまでの期間が長くなればなるほど、金利が高いカードローンを利用すれば損してしまいます。

低金利のカードローンでそこまで得しない・むしろ損する人

逆に、低金利のカードローンを選んでもあまり意味がないのは次の2パターンです。

- 10万円くらいの少額を借りようと思っている人

- 借りたお金をすぐに完済しようと思っている人

借り入れ金額が少ないほど、少し金利が違うくらいでは利息に大きな差は生まれません。

またたとえ50万円以上のまとまったお金を借りようと思っている方でも、できるだけ早く完済するつもりなら利息の差は微々たるものです。

前提として、金利が高いカードローンに比べて低金利のカードローンは審査が厳しくなります。

金利でそこまで得しないなら、わざわざ審査が厳しいカードローンに申し込んで借り入れの見込みを薄くすることはないでしょう。

特に「短期・少額」が両方とも当てはまるパターン、例えば「5万円借りて次の給料日で全部返済しよう!」と考えている方は金利だけでカードローンを選ぶと逆に利息で損してしまいます。

無利息でお金を貸してくれるカードローンなら、金利なんてお構いなしにタダで借り入れできるからです。

しかも無利息期間があるカードローンはもともとの金利が高めなので、低金利のカードローンよりも審査に通る見込みが高くなります。

また一般に「金利が高い!」と言われている消費者金融の金利・利息については下記のページで詳しく解説しています。

金利や利息にまつわるその他の疑問

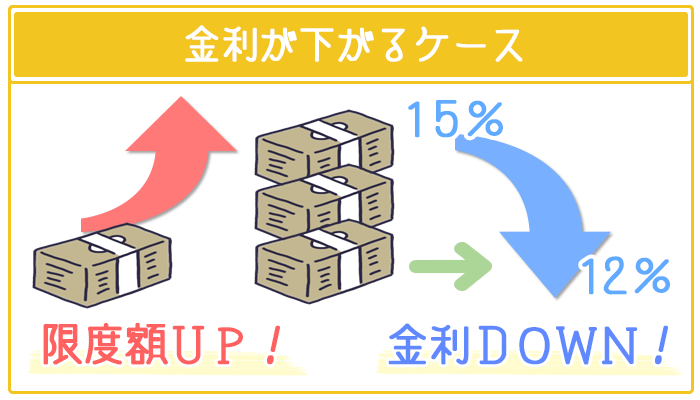

金利は交渉次第で下がることがある?

ご利用中のカードローンの限度額が上がれば金利は下がります。

限度額が高いということはカードローン会社から「この人にはたくさんお金を貸しても大丈夫」と思われている証拠です。

今よりもいい条件(=低金利)でお金を借りることができるようになります。

限度額が上がるのは次の2つのケース。

- カードローン会社から「もっと借りれますよ」と案内がある

- 自分から「限度額を上げてください」とお願いする

どこのカードローンも限度額増額はだいたい「契約してから半年たってから」のパターンが多いようです。

限度額を上げるために重要なのは毎月送れずに返済すること。

カードローン会社から「もっとお金を借りてほしい」と思ってもらう必要がありますからね。

限度額いっぱいに借りなくても低い金利で利用できるので、これからカードローンを申し込む方はぜひ限度額増額を狙ってください。

返済が遅れると金利が上がるってホント

カードローンの返済が遅れてしまうと普段よりも利息が大きくなりますが、実際に金利が上がるわけではありません。

金利が上がるというよりは「返済が遅れた分だけ罰金がかかる」と考えた方がわかりやすいでしょう。この罰金のことを遅延損害金と言います。

遅延損害金を決めるのは「返済が遅れたとき用の金利(遅延損害利率)」と「返済が遅れた日にち」の2つ。

次の式に当てはめれば計算することができます。

【遅延損害金の計算式】

遅延損害金=「借りているお金(元金)」×「普段より高い金利(遅延損害利率)」÷「365日」×「返済が遅れた日数(遅延日数)」

カードローン会社に問い合わせれば簡単に確認できるので、特に遅延損害金の計算方法を覚えておく必要はありません。

ただ「返済が遅れれば遅れるほど損する」ということは覚えておいてください。計算式を見てみると「返済が遅れた日数」が多いほど遅延損害金が大きくなるのがわかります。

現在返済を先のばしにしている方はできるだけ早く入金するようにしましょう。

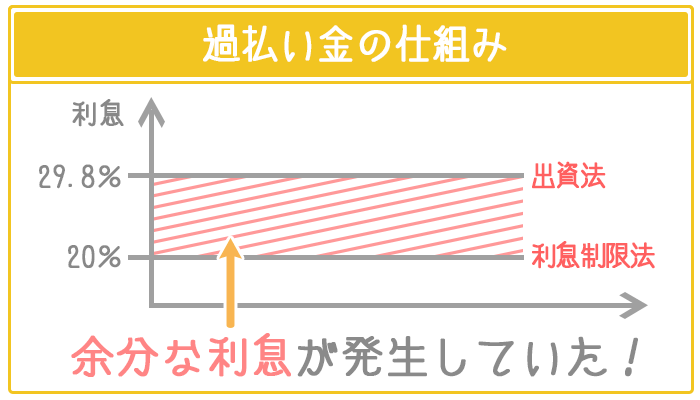

利息を払いすぎてるかもしれないことがある?

2010年6月より前にカードローンを利用していた方は利息を払いすぎている可能性があります。

カードローンの金利に関する法律が2つあったことが原因です。

- 出資法:最大で金利29.8%まで設定してOK

- 利息制限法:最大で金利20.0%まで設定してOK

カードローン会社はどちらの言うことを聞いてもよかったので、多くのカードローンは29.8%の金利でお金を貸し出していました。

その結果お金を借りた側は利息の負担に耐えきれなくなり、自己破産する人が続出。

それを受けて出資法の金利も利息制限法と同じ「最大20%」まで引き下げられました。

金利引き下げに伴って、それまで20%を超える金利でお金を借りていた人は「利息を払いすぎている」ということでお金の返還を求めることができるようになったというわけです。

ただこれはあくまで10年前の話。2010年6月以降からカードローンを利用している方は、利息を払いすぎていることはありません。